前言

从1998年开始,房子就成了我们中国人茶余饭后最多的谈资之一。

房子似乎具备了某种魔力,不管买得起还是买不起,人人都心心念念要买房,买房几乎成了一条颠簸不破的真理。

但你是否好奇:

“人为什么一定要买房呢?”

“房价还会继续疯狂上涨吗?”

“从现在往后,还该不该买房?”

“如果不买房,还可以有什么替代方案?”

要回答好你的这四个问题,我们就得从房子的属性先谈起(本文8000字,如果你觉得太长,也可以直接从“第2节:房价还会继续疯狂上涨吗?”读起。)。

01、房子的三大属性新中国成立后,房子只有一个最基本的属性,就是居住属性。

但自从1998年中国房改之后,房子就兼具了三大属性:

1、居住属性

2、资源属性

3、投资属性

房子的魔力就藏在这三大属性里,“人为什么要买房”的答案也藏在这三大属性里。

▼ 1、房子的居住属性

我们的老祖宗一开始是不用住房子的。

一是因为那时靠自己茂密的毛发就可以抵御寒冷;二是在采摘社会里,人要不断迁徙找吃的,无法固定在一个地方住下来。

实在需要一个地方躲风挡雨或者躲避猛兽时,就找一个天然的洞穴住着。

但从距今约1万年的新石器时代开始,人类原始农业发展了起来,人需要固定在一个地方守着农作物,有了这种定点居住的需要后,房子就开始产生了。

所以房子产生的第一驱动力,就是居住属性。

一开始的房子,有盖在树上的巢居(一般位于湿热的地区,比如我国的海南岛)。

有半挖在土里的半穴居。

有类似我们陕北的窑洞。

根据地理环境的不同,初期的房子多种多样,但产生的原因和功能都是一致的,遮风挡雨、防寒保暖,纯粹满足人的居住需要。

直到现在,房子的原料从树枝、泥土、木材,变成了钢筋混凝土,房子的层高从一层两层,拔高到了几十层上百层,但基本的居住属性都还一样,依然是遮风挡雨、防寒保暖。

毕竟,一个房子哪怕再值钱,但四面漏风、顶上漏雨,你也绝对不会去住,对吧?

所以,居住属性是房子的基本属性,是其它属性附加的基础。

▼ 2、房子的资源属性

随着人类生产力的进一步发展,剩余产品出现得越来越多。

剩余产品多了后,就涉及到如何分配的问题了,咱们平时听到的种种制度、各种主义,本质上都是在定义这些剩余产品如何分配的。

比如,10个人一起打野猪,最后多出来了一个猪头没分。

如果整个猪头都归了带队的王公贵族,这就是封建主义的私有制制度;

如果将猪头按出资多少来分,钱多的分得多些,钱少的分得少些,没钱的就啥都分不到,这就是资本主义的私有制制度;

如果将猪头继续平均分配,每个人都分点,这就是共产主义的公有制制度。

截至到目前,全世界还没那个国家能做到剩余产品的平均分配,资本主义国家也好,社会主义国家也罢,都是不平均分配的,有些人分配得多些,有些人分配得少些。

既然是不平均分配,那就会有各种分配的依据,房子就成了资源分配的依据之一,这时,房子的资源属性就开始凸显出来了。

有钱、有权的人住的房子,开始超出居住的需求,更多用于彰显权力、财富、社会地位和资源占有的不同,并逐渐固化为社会风俗,甚至是法律条款。

比如,皇帝居住的宫殿,越来越富丽堂皇,到了明清时期,皇帝的居所紫禁城越来越奢侈,也越来越森严,普通人连进都进不去。

明朝有明文规定,任何人不得超越等级建房。

居民等级的门窗,不得使用朱红油漆;庶民等级的住房,不得超过三间;军民房屋不许建成五间或九间;功臣宅邸的两边可以保留五丈空地。

结果房子越是代表社会等级,大家就越是拼命地想各种法子超越等级建房。

到了明朝嘉靖年间,大家纷纷打肿脸充胖子。

比如,浙江人的房子必须带客厅,江苏人的房子里必须摆上时尚家具和精美古玩,江西人的房子必须带兽头。

我们1998年房改之后,房子附加的资源属性就更多了。

不仅跟身份、地位、财富有关,还跟教育、医疗、配套等城市公共资源绑定了。

比如,你住在A片区,就不能上B片区的公立小学,这个规定就将房子和教育资源挂钩了。

所以某个房子虽然又老又破又旧,但因为能对口上一个好学校,房价可以是一个高品质新房的好几倍。

一线城市的房价之所以比三四线城市的房价贵很多,并不是因为一线城市的房子本身比三四线城市好多少,大家都是钢筋混泥土,成本能差多少呢,差的就是房子上附属的资源不同。

一线城市的房子,背后代表的是,你可以拥有一线城市的就业资源(高薪的岗位机会多),教育资源(好学校多),医疗资源(好医生和好医院多),商业资源(高端商场和潮流消费多)。

▼ 3、房子的投资属性

因为有了资源属性,房子的投资属性就产生了。

所谓投资属性,就是你现在或之前买的房子,以后会涨价,而且还会涨得挺多。

可以说,大部分人之所以对买房这么热衷,就是看中了房子不断大幅上涨的价格。

你可以观察下,绝大多数人在谈论房子的时候,很少会谈论房子的格局、楼层、朝向和绿化这些,谈论得最多的是房价,更准确地说,是涨得很快的高房价。

房子的投资属性不是中国的房子才有,国外的房子也一样有。而且不只是现在的房子才有投资属性,几百年前的古代就有了。

明朝中叶,北京的地皮已经涨到每亩纹银两千两,就是折成人民币也有好几十万(不过跟现在一线城市一亩住宅用地的出让价几百、上千万相比,还是毛毛雨)。

房产在美国2008年次贷危机发生前,经历了60年的大牛市,从1946~2006,美国房价累计上涨了24倍,是跑赢印钞机(货币贬值速度)的极少数资产之一。

但房子疯狂涨价,投资属性远远超过了居住属性的情况,则是1998年房改后,我国特有的一种现象,世所罕见,就是日本上世纪80到90年代的房产泡沫时代,跟我们这段时间的房价涨幅相比,也是相形见绌。

毋庸置疑的是,中国现在这种房子投资属性远大于居住属性的情况,一定会发生某些变化。

这些变化将会回答你想知道的这个灵魂之问:“房价还会继续疯狂上涨吗?”

02、房价还会继续疯狂上涨吗?答案是不会。

房价不仅不会继续疯狂上涨,而且增长速度大概率会跑输居民总财富的增长速度。

为什么能有这么确定的判断呢?

咱们不需要懂很高深的经济学原理和投资理论,只需要回答下面两个朴素的问题就行:

▼ 1、房价的涨幅能否继续保持?

根据《中国财富报告2022》显示,2021年中国居民财富总量已达到687万亿元,但其中住房市值达到476万亿元,比重高达69.3%。

你这么想,如果房价涨幅继续高于居民总财富的增幅,房产在居民财富中的比重就会进一步上升,不用多久,房产价值占居民总财富的比重就会达到99%。

也就意味着,除了房子,居民财富里的其它一切,包括现金存款、银行理财、股票、车子、手机、电脑等等,都一文不值了。

你觉得这样的场景会发生吗?

相反,更有可能发生的是,房产在居民总财富中的比重会不断下滑,从69.3%下降到一个更合理的比例区间。

大约到多少区间合适呢?我们可以参考下美国的数据。

根据美联储2021年3月12日发布的一份有关美国居民整体财富的报道,房产占美国居民财富的比重为24.6%。

美国是欧美发达国家住房自有率最高的国家之一(2006年的顶峰是69%),拥有全球最长的长达60年的房产牛市,虽然2008年的次贷危机期间,美国房价大幅下跌,但自从2020年疫情后,美国房价又超过了2008年的房价高点(只是这次房价跑输了印钞机)。

这种住房自有率高,长达60年的房产大牛市下,房产占美国居民财富的比重也只有24.6%。

美国的经济结构跟中国不同,我们的房产在居民财富中的比重估计不会降到美国的24.6%,但绝对也高不了太多,因为太高的话就意味着居民财富结构和社会经济结构的畸形,不具备可持续性。

所以,根据上面的数据来看,将来房子的投资属性会大大减弱,因为房产在居民总财富中的比重下滑,就意味房价的涨幅会低于居民总财富的涨幅。

换句话说,房价会跑输大市,也许房子的绝对价格还会上涨,但实际的资产价值是在不断贬值的。

因此,对于绝大多数房子来说,投资属性会归零,附加其上的资源属性也会越来越少(大学区的推行、医疗资源的均等化等等),最终还是回归最根本的居住属性。

2000~2020年,中国房产投资最黄金的二十年,一去不复返了。

这一点,是值得你特别特别牢记于心的,不能再拿过去二十年的房产投资(投机)经验,套未来的二十年了。

▼ 2、支撑当前房价的主要动力能否继续保持?

支撑中国房价过去20多年快速增长的三大动力分别是:土地财政、金融高杠杆以及人口因素。

这三大动力,从现在起都有明显熄火的趋势。

1)土地财政

这是支撑房价快速上涨的第一动力。

1994年分税制改革后,事权下沉、财权上移,地方的财政压力加大,而土地收入很好地为地方缓解了财政收入压力。

地方的土地收入主要包括三个部分:房地产相关税收,土地抵押贷款和土地出让金。

2018年,房地产行业贡献地税1.8万亿元,国土资源部监测的84个城市,2015年底土地融资余额就达11.3万亿元。

更大的收入大头是每年的土地出让金。

土地出让金是除了青藏高原,以及北、上、深这三个一线城市外,几乎其它所有城市最重要的收入,也是单项贡献最高的地方财政收入项目。

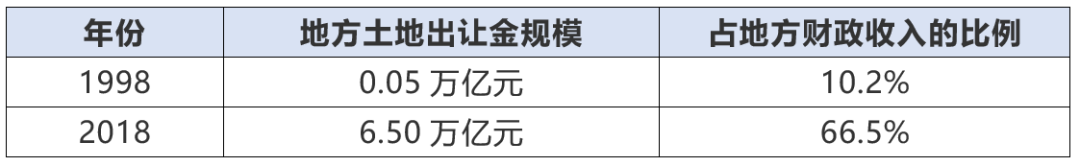

从1998年房改后,该收入的规模和占比逐年上升,如下表:

2018年的土地出让规模是1998年的120倍,2018年土地出让金占地方财政收入的比例66.5%,是1998年10.2%比例的6倍多。

这就是为何各地会有房价限跌令的原因了。因为房价下跌了,地价就会跌,甚至房企就不拿地了,地方财政所依赖的土地出让金和土地抵押贷款都会减少,财政压力会大大增加。

平心而论,土地财政在过去二十年里贡献还是很大的,除解决了财政供养的大量人员的工资外,还有力支持了地方推进大规模的基础设施建设、工业税收减免和地价补贴,帮助中国制造业在过去20年的国际竞争中脱颖而出,成了绝对第一的制造业大国。

但土地财政依赖的这种模式也走到头了,再继续下去就是弊大于利。

一是,城市的基础骨架、基建设施、四梁八柱、商品房等都建好了,且超前规模建好了,再卖地盖房、搭桥修路,就是资金无效率的浪费。

二是,虽然工业用地有补贴,但打工人还是得住在住宅用地里,高房价、高地价必然带来各行各业的高成本,土地财政正从促进经济发展变成制约经济发展的因素。

当地方摸索出摆脱土地财政依赖的新模式后,房价的第一上涨动力也就熄火了。

2)金融高杠杆因素

房价上涨的第二动力是金融高杠杆。

中国香港(中国内地房地产的老师),英国(香港房地产的老师)之所以房价一直领跑全球,除人为的供地不足外,另一个关键原因就是金融高杠杆。

在英国,主流的首付比例通常为20%~30%,如果贷款购房者资质较好且愿意承担更高的初始利率,甚至可以零首付。

英国的房产抵押贷款的期限也长,存量贷款平均剩余期限保持在22年以上,半数以上的贷款期限超过25年。

中国香港师承英国,除了供地不足的情况比英国更严重外(2001~2010年,年均出让住宅用地竟然只有区区的5公顷),贷款条件也比英国更宽松。

香港按揭业务灵活多样,支持多形式按揭贷款,包括“一按”“二按”“加按”“转按”“楼换楼按揭”,还款方式灵活。

贷款灵活、房贷利率低,大大刺激了香港居民加杠杆购房的意愿,借钱容易了,房价就高了,居民未来几十年的购买力也透支了。

更要命的是,金融高杠杆给香港带来高房价的同时,并未带来相匹配的居住高质量,相反,香港的居住质量在所有发达经济体中是毫无争议的倒数第一。

香港房屋普遍小型化,因为房子单价太贵了(2018年11月,香港城区平均房价2.88万美元/平米,超过了20万人民币/平米)。

2009~2017年,香港40平米以下的私人房屋竣工量占比从5%提高到39%,人均住房面积仅为15平米(一般发达经济体人均35平米,中国内地最新公布数据是37.6平米)。

有人在预测中国内地房价还有很大上涨空间时,总喜欢拿香港作为学习对象,说我们的房价相较香港房价还有很大差距。

但殊不知,拿香港作为学习对象,其实是拿别人的血泪教训当成功经验,就跟有人为考上清华,学习某位学渣通宵玩游戏的经验一样荒唐。

我想香港这样的房价收入比,以及这样的居住条件,肯定不是你想追求的,也不会是我们国家的最高决策者想追求的。

英国和中国香港金融高杠杆,给我们带来的是高房价的教训,但德国和新加坡严控住房的金融杠杆率,带来的就是德国房价的长期稳定和新加坡的居者有其屋。

1970-2017年,德国名义房价指数仅上涨了2.3倍,而同期英国、法国、美国分别上涨52.8倍、16.1倍和12.5倍。

德国奉行的是引导居民理性加杠杆,采用住房储蓄的贷款模式。

你先每月定存,存款期限8年左右,存款到期后,你可以贷出来的总金额是存款额+利息的2倍,贷款期限一般10~11年,每月还贷。

也就是如果你每月存10000,存满8年是96万,假设利息4万,一共是100万元,那么你可以贷出来200万(贷款利率2.15%),接下来的10~11年里每月还款即可。

新加坡采取的是强制储蓄公积金制度。

任何人都必须按月缴纳公积金,而且缴存比极高,峰值高达50%(雇员、雇主各25%),目前是37%(雇员20%,雇主17%)。

新加坡通过封闭集中的公积金,用于给居民建组屋(类似于中国内地的经济适用房,新加坡大约81%的人住在组屋里),再通过公积金优惠贷款和补助形式让居民买得起组屋。

我们国家过去这二十多年的房价快速上涨,也是通过过高的金融杠杆来驱动的。

地方能够通过土地抵押跟银行贷款;

房地产企业靠跟银行高杠杆借钱做地产开发(我看到的极端的地产开发例子,是3千万能撬动10个亿的杠杆);

居民也是靠跟银行贷款7成买房(靠各种野路子能做到100%贷款,真正的空手套白狼)。

但有了日本1986~1991年的房产泡沫危机,以及美国2006~2008年的房产次贷危机在前作为警示,我们国家压降房地产杠杆的决心是毋庸置疑的,除非咱们宁愿跟日本一样,愿意承受“失去的二十年”“失去的三十年”。

随着国家提出“房住不炒”,对房地产企业设定了“三条红线”,对居民买房严查首付款来源以及提高首付款比例,过去的房产金融高杠杆也一去不复返了。

所以,房价快速上涨的第二个驱动力也熄火了。

3)人口因素

过去二十多年,我国房价快速上涨还有一个刚性的现实因素:城镇化率在不断提高。

1998~2021年,中国城镇化率从33.4%上升到64.72%,中国城镇居民人均可支配收入年均增长11%。

这两个数据反映的是,过去二十多年,有大量进城的新市民有购房的需求,而且还有挺强的住房购买力。

但经过二十多年的消耗,我国的城镇化率提升空间已经有限(封顶也就75%~80%),居民的购买力也被已购的房子消耗得差不多了(房产市值已占居民总财富的69.3%),随着我们经济进入新常态,居民收入增长再也不可能有之前11%的增幅,基本会跟GDP年均4~5%的增幅差不多。

更重要的是,随着我国总人口在“十四五”期间开始负增长(2021年全年出生人口为1062万人,死亡人口为1014万人,净增长48万,已创近60年来的最低水平),对住房的需求量是逐年在下滑的。

而根据广东省城规院住房政策研究中心首席研究员李宇嘉的初步估算,全国各类新区、开发区可以容纳30到40亿人口。

所以,相较于未来的人口数量来说,房子不仅不再是稀缺的,而是过剩的,甚至是大大过剩。

于是,房价快速上涨的第三个驱动力也熄火了。

未来的房子不会再有普涨的行情,哪怕一线城市的房子也是如此。

只有个别稀缺性的房子(比如香港中环山顶的豪宅),因为在特定的人群中还是供不应求的,还会有较大的上涨空间,普通房子快速上涨的年代一去不返了。

03、从现在往后,还该不该买房?如果纯粹是为了投资,房子肯定不是最佳选择了。

除了个别很有稀缺性的房子,未来普通房子的投资增值一定会低于社会总财富的增值,投资效率肯定不高。

但对于稀缺性的房子,已经不能再用房产投资的视角或逻辑来看待,而应该用稀缺品的视角和投资逻辑来看待。

这种房子遵循的不是房产价值的估值方式,而是全球限量款奢侈品的估值方式。不喜欢的人或觉得不需要的人,一分钱都不想出,喜欢的或需要的人,出再多钱也愿意买。

那是不是投资属性不强了后,我们就完全不买房呢?

那肯定不是,房产的购买与交易一定是继续存在的,因为房子除了投资的需要,还能满足我们居住和消费的需要。

这个世上,并不是任何东西买了,都一定要增值或会增值的,绝大多数东西,都是越用越损耗,越用越不值钱的。

就像你买车、买手机,买了之后就知道会贬值,但你依然会买,依然会消费。

房子为何就不能像车子一样,成为一种消费品呢?这才是房子的真实属性,也是“房住不炒”想引导的房产消费观。

所以,假如你有以下三种需要之一,依然可以考虑买房。

1)有稳定居住的需要

假如你需要找个地方满足自己或一口几口人的稳定居住,不想再每年甚至每几个月就搬一次家,那买房就是可选项之一。

这就是真正意义上的“刚需”,100%纯刚性的居住需求,不夹杂任何一点的投资需要。

2)有满足享受的需要

假如你有超出一般居住需求的享受需要,也可以买房。

因为租的房子,毕竟无法按你自己的心愿,随心所欲地装修成自己想要的样子。

3)有获取资源的需要

假如你想获取某种资源,但这个资源却跟某些房子绑定了,那你也可以买房。

比如,你想上的学校只有某个小区才能上得到;你想看的某个景观,只有买下这个房子才能拥有;你想进入的某个圈子,只有买了这儿的房子才能进入等等。

04、如果不买房,还可以有什么替代方案其实,按照目前的发展趋势,房子所承载的绝大多数资源属性都能找到替代方案。

1)居住的替代方案

随着“租购同权”的推行,以及我们的租房制度逐步完善,租房的居住体验完全能代替买房。

德国居住结构上以租房为主流,住房自有率为45%,55%的人口租房居住,柏林、汉堡等大城市更是高达80%以上,租赁群体人均住房面积为38平米。

这么高的租房率,跟德国充分保障租户权益是分不开的。

■ 租约稳定性的保障

德国的租赁合同默认为无固定期限合同,房东要解约,必须符合法定的特殊情形,仅限于租户违约、自住需求、重大经济性改造开发等。

■ 租金限制的保障

包括限制提租、限制涨幅、限制过高租金。

房东要上调租金,必须满足租金15个月未变,且目标租金不超过市政当局或其他城市的大小、设施、质量、位置等条件相当的同类型住房的租金标准。

房东目标租金过高,将可能面临高额罚款和长期监禁处罚。

■ 租购同权

居民只要在居住地的市民管理处登记注册并依法纳税,就可以享受当地医疗、养老、教育等公共资源与服务,不存在住房产权的门槛限制。

咱们将来不需要到德国的这个程度,只要能做到60%,让租住可以稳定,而不是房东随意就能收回房子或任意加租,租房基本就能代替买房了。

2)获取资源的替代方案

越来越多城市的零门槛落户,以及随着“大学区制度”、“租购同权”的推行,将来自有住房产权上附加的资源已经没剩什么了。

如果要加入什么圈子,你只要能提高自己的能力、专业水平、影响力,不用你靠买房挤进去,别人会主动找你。

只要你自身的实力足够硬,不仅是全国各地、全球各国都会争着抢你,高档人才房、子女的教育、配偶的工作、父母的养老都会给你准备得好好的,就怕你不来。

05、小结一万年前,房子就产生了。

随着时代的发展,跟最初单纯的居住属性相比,房子上承载的东西也越来越多。

尤其是中国“98房改”之后的房子,堪称是魔幻,房子的投资属性彻底压过了居住属性,人买房的目的已经不是为了住,而是为了炒。

房子的涨幅超过了其它一切资产,更是远远超过了居民的收入增长,一套一线城市核心地段的房子,比80%的上市公司一年的利润都要多。

放眼全球、纵观古今,这种普通民众能大规模参与的财富盛宴,只有美国2009~2022年的这波长达13年的股票牛市能够媲美。

从2009年到2021年1月,美国道琼斯工业平均指数从6440点上涨到31223点,涨幅达485%;纳斯达克股票指数由1265点上涨到13220点,涨幅达1045%;标准普尔500指数从666点上涨到3826点,涨幅达574%。

这两场财富盛宴的结果就是,我们的房产泡沫和美国股市的泡沫都大得惊人,如何将这两个泡沫不知不觉地挥发掉或挤掉,就考验中美两国的智慧了。

但不管这两个泡沫如何化解,作为我们普通人要清醒地认识到,这两场财富盛宴在古今中外的人类历史上都是罕见的,不能作为你今后投资的经验模板。

就像你不能中了一次彩票大奖后,就认为你今后天天都会中大奖。

所以,过去的二十年过去就过去了,将来的二十年,多踏踏实实地积累能力和财富,该买房时照样买房,但不要再幻想通过房子投机一夜暴富,否则幻想破灭的那一刻,可能是你不能承受之重。

参考书籍及文献:

[1] 夏磊. 任泽平·全球房地产[M]. 北京:中信出版社, 2020.04.

[2] 中指研究院.中国房地产代建行业发展蓝皮书[M]. 北京:企业管理出版社, 2021.05.

[3] 魏正源.一本书读懂中国房地产[M]. 北京:中国商业出版社, 2019.04.

[4] 徐远. 城里的房子:读懂中国房产财富的逻辑[M]. 北京:中信出版社, 2018.12.

[5] 魏后凯等.中国房地产发展报告(No.11·2014)[M]. 北京:社会科学文献出版社, 2014.05.

[6] 李景国等.中韩房地产研究[M]. 北京:社会科学文献出版社, 2013.11.

[7] 泽平宏观.新湖财富.中国财富报告2022[OL]. 2022.

[8] 庐州大员外.古代的房产交易[OL]. https://zhuanlan.zhihu.com/p/411064023, 2021.09.

[9] 李宇嘉.为何楼市需求端纾困的效应下降[OL].https://mp.weixin.qq.com/s/PuQ,2022.09.

[10] 林毅夫.房地产仍是中国经济增长驱动力,但住房不再是投机资产[OL]. 中国新闻网, 2022.09.