今天的招股书拆解,我们想先从一次被割韭菜的购物经历聊起。

几天前,泡腾海外团队成员Claire的苹果数据线彻底罢工,十万分火急之下,她用Amazon下单了“某不知名数据线”。给力的Prime第二天就把快递推到了门口,美滋滋连上电源拯救板砖后,刷着淘宝的她发现大数据精准推送的「绿联苹果充电线」和自己手上的这根不能说是毫无差别,只能说是一模一样。

Claire一边确认价格,一边感叹国货品牌出海的傲人成绩。很快,她脸上的表情从老母亲微笑转变为地铁老爷爷看手机——18价格直降50%。

这...... 就当给公司IPO做了一份贡献吧

手握苹果产品的消费者,大多对「绿联快充数据线」不陌生。从代工原厂数据线、成立自有品牌、改善消费者体验到布局线下分销平台、入驻国际电商平台......绿联的前十年,每一步都似算无遗策,击鼓传花般造出一个备受资本青睐的中国品牌。

如今,这一极早就在深圳华强北崭露头角的品牌准备登陆资本市场,但逐年上涨的高额平台服务费、材料费、物流费,无一不是必须被纳入考量的重要因素。

下一步,绿联该怎么走?一起来看看。

01、一根数据线的出生史2007年,张清森大学毕业后南下深圳,做起了外贸业务员的职业。2年后,张清森选择辞职创业。2009年,绿联公司成立。

绿联的最初业务是做各大国际品牌代工厂,主要帮客户做数据线。不需要设计,也不用技术,当时的绿联只是个无情的生产和贴牌机器。

图为华强电子世界

图为华强电子世界那时候出口贸易正值火热,华强北遍地都是同款,想要争取客户,厂家间打起了价格战。由于缺乏定价权,厂家只能任由客户摆布。2010年7月,绿联公司收到客户对已签合同要求降价的邮件,客户指出其他公司在价格上便宜1美元,要求绿联降价。即使绿联知道这是竞争对手的恶意竞争,但产品已经做好,如果客户取消订单,不仅货款拿不到,还会增加库存。无奈之下,绿联接受了降价。

也正因为如此,事情有了转变——张清森坚定了自己做品牌的决心。

02、弯道超车2011年,绿联品牌正式成立。凭借前两年代工厂的经历,绿联的起步还是选择了老本行数据线。

细心的张清森发现,市面上大多的产品都是以国外标准来做的,比如连接高清电视的数据线,6英尺的长度在国外是常见尺寸,但1.8米似乎并不符合国人的使用习惯。

面对国内市场这一空白领域,张清森迅速做出了行动。0.5米、1米、2米、3米、5米长度的数据线一出世就受到了客户的喜爱。

如果说数据线的改良帮助绿联获得了口碑,那入驻电商平台则是绿联弯道超车的决定性因素。

2011年7月,绿联数码天猫店启动。在山寨货满天飞的年代,人们对国产电子品牌十分存疑。为了赢得消费者的信任。绿联说出了让人难以拒绝的话“如果你收到产品不满意,哪怕是心情不好都可以包邮退货”。

虽然放在今天的,这句话的效果可能和在小红书上看到“如果哪个姐妹不知道我会伤心”一样,但是在2011年,包退换的客户服务为绿联的业绩带来了质的飞跃。线上店营业不到4个月,绿联一天的销售额就达到了1万。

掌握了营销密码的绿联开始横向发展,将产品扩张到其他的IT数码配件。在多次与客户的沟通过程中,张清森发现智能手机用户经常面临在排插上找不到充电头的问题,于是绿联研究起了排插+USB充电口的组合。2013年底,绿联设计出了双USB手机充电接口的排插,又为品牌收获了一波客户,此时绿联的营业额已超6,000万。

03、成也出海,败也出海2014年,亚马逊改变在中国的策略,将重点放在了跨境电商上。绿联趁机布局海外市场,入驻亚马逊、eBay、速卖通等跨境电商平台,半年间,亚马逊的营销额就达到了日均2万多美金。

目前绿联的业务线已经拓展至美国、英国、德国、日本等多个国家和地区,公司形成了“线上+线下”以及“境内+境外”的全方位布局。其中,绿联在亚马逊平台持续入选最畅销产品(Best Seller)和亚马逊之选(Amazon’s Choice),品牌影响力可见一斑。据招股书披露,线上平台如今成为绿联的主要收入来源。从2019年至2021年,绿联的主营业务线上收入占比分别为82.41%、82.35%和78.14%,亚马逊平台成为绿联最大的销售渠道。

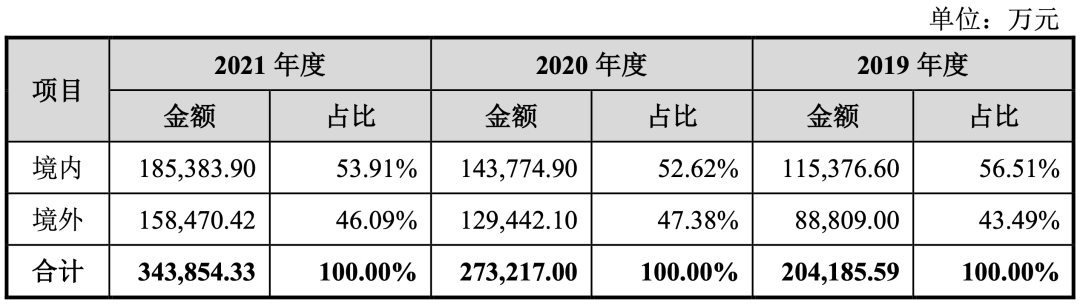

从区域销售情况来看,自2019年至2021年,绿联主营业务境外收入占比分别为43.49%、47.38%和46.09%,境内外的销售差距正逐年减少。其中,绿联70.59%的境外收入来自欧美地区,并保持着较快的增长趋势,这主要是由于疫情所导致人们生活方式的转变,消费者对于电子设备及周边配件的需求上涨。

图为绿联主营业务收入按销售区域划分

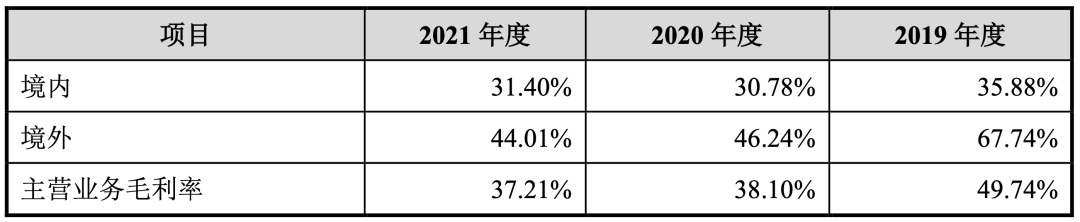

图为绿联主营业务收入按销售区域划分尽管绿联早早布局海外,电商平台所带来的业务增长也表现良好,但境外的盈利能力却在逐年缩小。2019年,绿联境外的毛利率曾高达67.74%,但在2021年,这一比重则缩水至44.01%。是什么吞噬了这些营收?

图为绿联主营业务毛利率按区域划分

图为绿联主营业务毛利率按区域划分细看招股书我们发现,随着线上B2C 模式销售收入的不断增长,电商的平台服务费也随之增加,成为绿联不小的负担。从2019年至2021年,线上平台服务费分别为1.28亿元、1.91亿元和2.24亿元,占线上B2C收入比重的8.85%、10.12%和11.01%,占销售费用的20.97%、42.31%和40.09%。

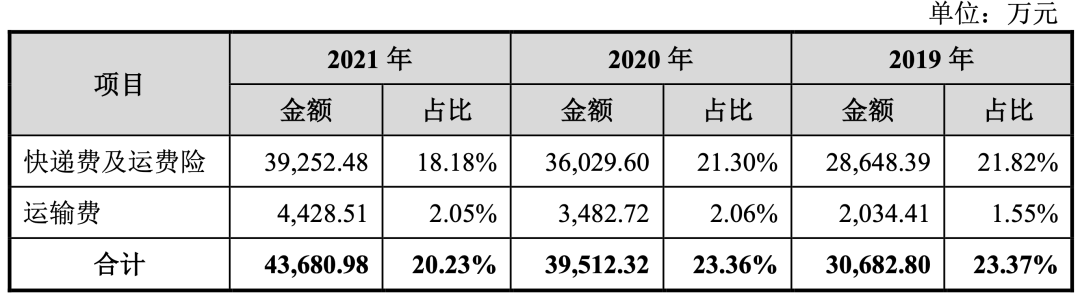

物流成本的上涨是出海带来的另一后遗症。从过去三年的数据来看,公司产品的运输、快递费及运费险成本年年攀升,三年内由3.07亿元增长到4.37亿元,增速达到42.36%。由于物流受宏观经济、政策变化等因素影响较大,未来,疫情反复或油价上涨等不确定因素可能导致运输成本上升,届时对绿联又是一个不小的挑战。

图为绿联物流支出04、从价格战到价格战

图为绿联物流支出04、从价格战到价格战从整体营收来看,绿联的表现并不差。自2019至2021年度,绿联的销售额分别为20.45亿元、27.38亿元和34.46亿元,年均复合增速达到 29.80%。增速喜人的绿联在净利润上的表现却大相径庭。同时期下,绿联的净利润分别为2.27亿元、3.06亿元和3.05亿元,2021年出现净利润负增长。

图为绿联营收变化

图为绿联营收变化除了前文中提到的平台服务费和物流费用的成本增加外,原材料的涨价也是吞噬绿联营收的黑洞之一。

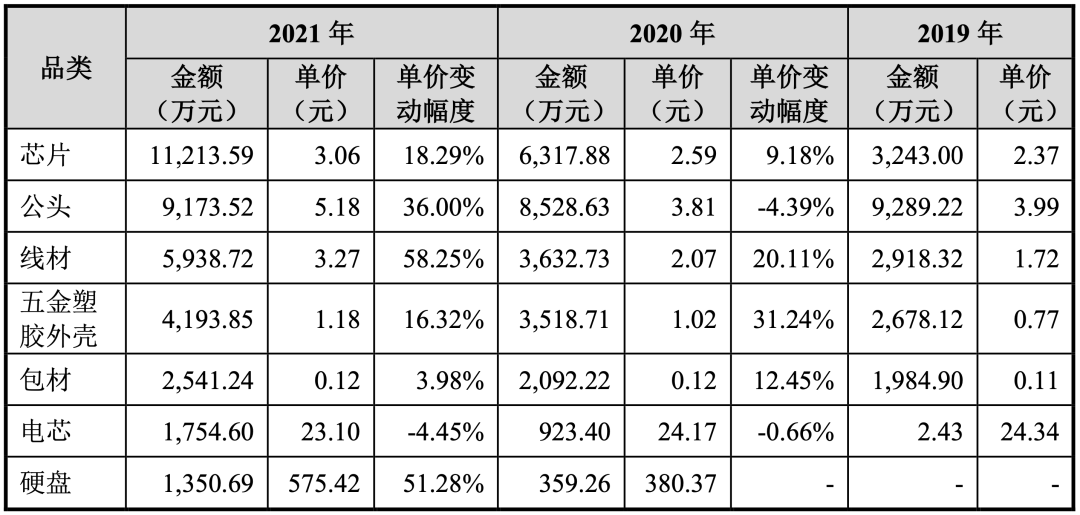

目前绿联的生产模式以采购外协成品为主,自主生产为辅。2021年,绿联的外协成品采购和原材料采购的金额分别占总采购支出的72.99%和24.06%。同年,绿联的外协成品和原材料都出现了不同程度的上涨,最高涨幅超过了50%。而在销售价格上,由于行业竞争较为激烈,绿联的溢价能力十分有限,产品价格的平均浮动仅在2.19%,对于成本来说这点涨价宛如杯水车薪,最终避免不了净利润下滑的结局。

图为绿联外协成品采购价格

图为绿联外协成品采购价格 图为绿联原材料采购价格

图为绿联原材料采购价格绿联显然也发现过度依靠上游供应商只会让公司陷入被动局面,公司在招股书中表示,此次公开发行股票募集的15.04亿元主要用于产品研发及仓储物流建设等项目。

从代工厂走到国际品牌,从3C数码配件市场中厮杀出来的绿联似乎每一次都抓住了机遇。但如今消费市场早已千变万化,当初的红利也所剩无几。

随着境外销售的成本逐年升高,市场中出现的任何细小变动在蝴蝶效应下都会增加品牌的压力。境内市场则由于技术壁垒薄弱,同质类产品比比皆是,导致消费者对于品牌的认同感并不强。近几年又常常爆出充电器起火、冲坏电子产品的新闻,绿联想要赢得消费者的信任实属需要下一番功夫。

在鱼龙混杂的3C市场里,绿联该如何增加产品的核心竞争力,加强品牌建设?面对水涨船高的平台服务费和飙升的采购成本,绿联能否“开源节流”?希望在15.04亿的加持下,绿联能交出不一样的答卷。

Reference:

1.《绿联招股说明书》

2.《秦刚访谈:3人创业 6年销售过2亿》

3.《绿联科技IPO获受理,数据不乐观,生产依赖供应商》

4.《一年进账34.46亿,又一个福建老乡要IPO了》

5.《以“数据线”起家、出海,「绿联」冲刺IPO》