(bosandao)独家原创

作者:怜舟

引言高端化,是缓解啤酒利润焦虑,一剂良药。

回顾啤酒行业的40年。从导入期、成长期,再到成熟期,啤酒产品价格由低到高,国民化到精品化。

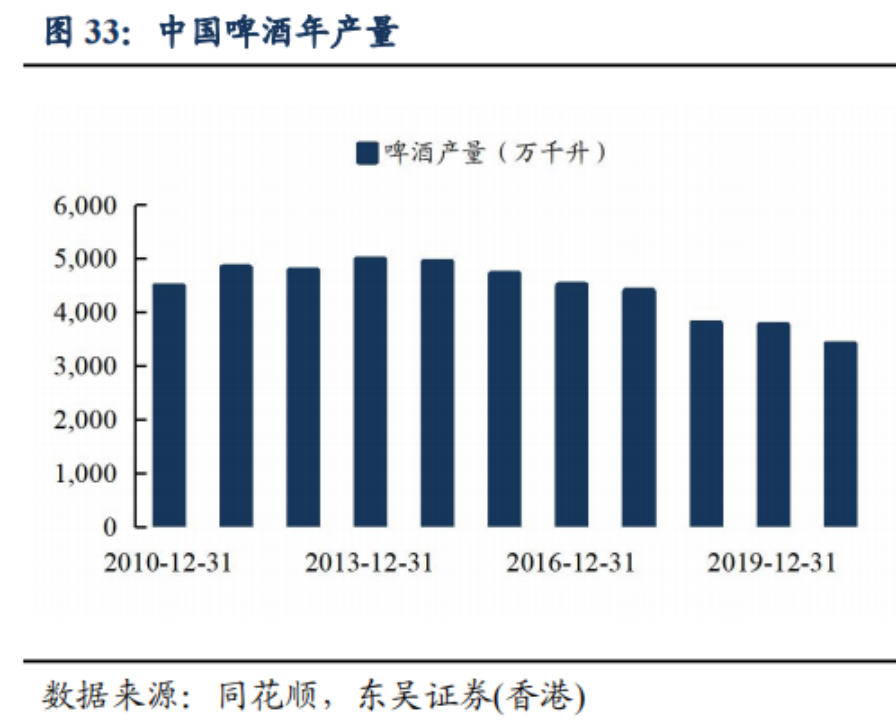

在2013年,国内啤酒产品产量达到5062万千升时,就此达到顶峰。

竞争力出现了变化。

各家品牌由产能竞争转向产品结构化竞争。

啤酒行业迎来一波消费升级。

各家品牌产品正由低端向中高端过渡,产品价格正在上升。

价格上升背后,其实啤酒原材料在水涨船高。

2020年疫情后,大麦、玻璃瓶、铝罐等原材料上涨了,一众啤酒生产生面临成本压力。

无奈之下,在2021年4月起,华润、青岛啤酒、重庆啤酒等啤酒品牌宣布集体提价,幅度在5%到10%。

国内啤酒行业已经很成熟了。

这场啤酒业消费升级背后,可以理解为是产业结构的升级,整个商业模式在进一步优化精简。

降本增效是大家共同面临的课题。

新腕(ID:bosandao)刚阅读了一份名为《产优暖风徐,杯酒长精神》的啤酒行业研报,这份研报为东吴证券所作。

通过叙述啤酒行业发展史,提炼出啤酒行业遭遇到的成本上涨,而引发的盈利压力。

纾解盈利困局的良药,就是高端化。

这是啤酒行业不可忽视的一波趋势。

01复盘啤酒发展史从改革开放后算起,啤酒行业已经沉淀40年发展史了。

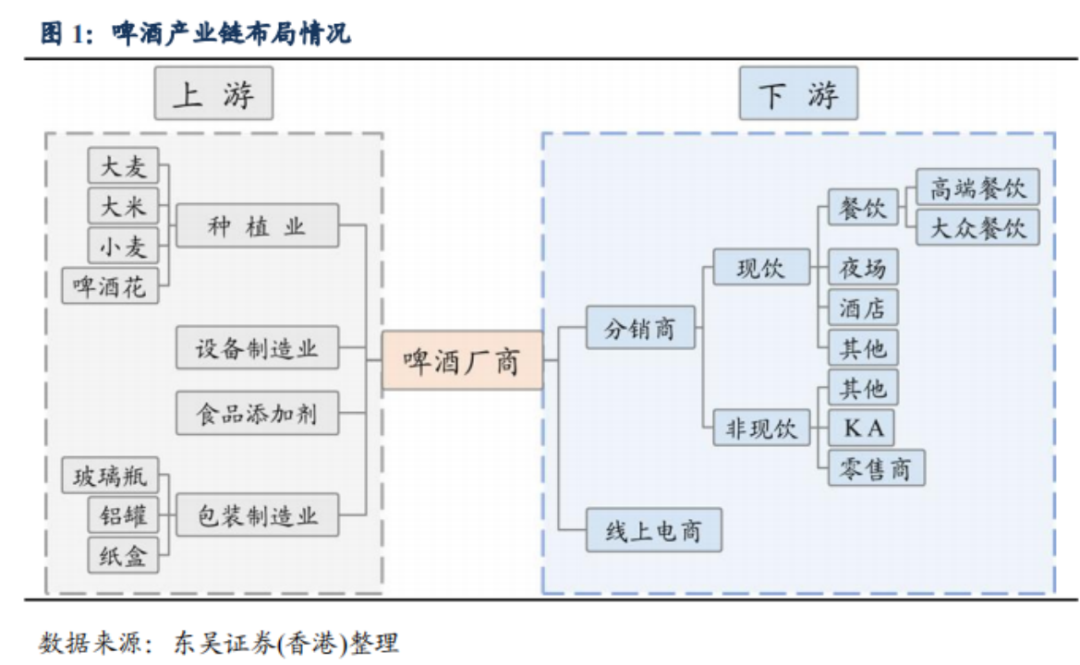

啤酒产业链分为上游和下游。

上游是原材料供应商,包括大麦、小麦、酒花、啤酒瓶、铝罐等;

产业链中游是啤酒生产商,也就是燕京、青岛等酒企。

产业链下游是销售渠道和消费者们,分为现饮和非现饮渠道,包括餐饮、夜场、酒店等场所,还有KA等零售渠道。

在1979年至2002年,国内啤酒行业还处于早期,受啤酒生产工艺和运输半径的影响,区域品牌比较多,行业百花齐放。

新腕曾在《中国啤酒江湖:团结向“上”》文中叙述过啤酒业的这段经历。

1988年,国内啤酒厂家超800家,基本上是“一城一啤”格局,每个省的地级市都有1家娘产量接近1万吨的啤酒厂,整个行业总生产规模近千万吨。

当时虽然国内啤酒工厂很多,但各家企业产能跟不上,还只能向区域内供给。

1992年至2002年,百威、嘉士伯、狮王等国外啤酒在中国设立合资或独资企业,彼时,燕京、青岛、华润等国内头部啤酒品牌正加速并购。

各家品牌战术不同。

燕京啤酒主打华北市场。

1980年,燕京以“胡同战略”分销模式崛起后,十年内成为国内市占率第一的品牌。

上市后的燕京在20世纪90年代加速并购。

以北京为中心的华北市场和华南市场并购,山西、河南、湖北和湖南市场为纽带,形成了“工”自发展轨迹。

燕京有地道的北京味儿,而青岛就很像个“混血儿”了。

青岛啤酒成立于1903年,前身是德国英国在青岛创立的日耳曼啤酒公司青岛股份公司。

得天独厚的外资背景,加上政府的支持,青岛是第一家年产销超10万的啤酒品牌。

正值顶峰时,管理层频繁变动,青岛啤酒跌落一线品牌。

而后通过一系列改革、并购。1998年,他们推出的高端产品青岛纯生,才再次进入主流市场。

华润啤酒是依靠背后的啤酒公司SABMillre创立的,最先在东北三省建立根据地,后来通过并购手段向沿海沿江一代扩张。

而百威是一家外资品牌,他们一直走高端路线。

设置的直销团队,确保产品分销时,仍定位高端产品,强化消费者的高端品牌认知。

从2003年至2013年,新发展阶段中,行业整合并购还在继续中。

当时,华润、青岛、燕京三家品牌,稳占行业前三。

像是华润,在2006年靠雪花啤酒超越青岛成为行业第一,两年后超越百威英博。

与此同时,百威英博、嘉士伯和SABMillre也是当年外资前三的啤酒品牌。

2013年时,龙头企业市占率CR5占比达到72%。

先是华润在2004年更名为“华润雪花”,雪花啤酒的产品定位就调整为“雪花啤酒,勇闯天涯”。

这个系列当年取得了不错的成绩。

2008年,雪花啤酒单品销量达到全球第一,2011年销量破1000万吨,是全球最大的啤酒品牌。

产品也分别为高中低档,分别面向不同阶层群体。

华润以进攻为主,青岛还是侧重于防守,内修。

在一系列并购之后,青岛由于财务压力,增加对管理、人才、技术、品牌的管理,进一步优化公司内部结构。

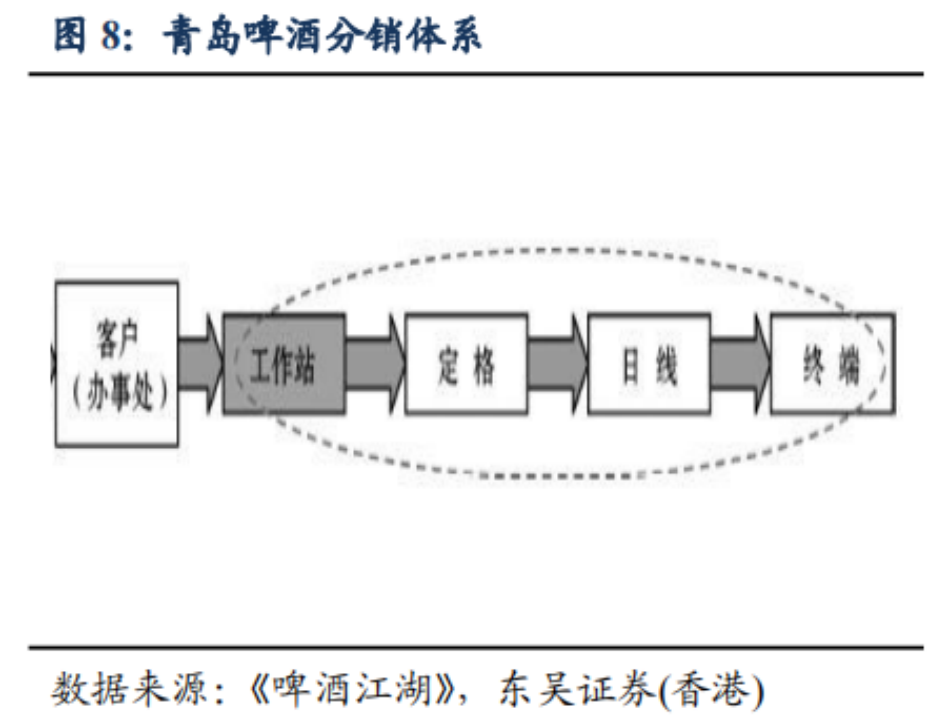

青岛的微观运营系统结构严密清晰。地区分公司下属就是客户(办事处),在多地设置工作站。将每个区域按照终端数量划分为若干片区,就是定格。6个日线构成1个定格,青岛业务人员需要每周6个工作日走访6个定格,不能重复。

青岛的微观运营系统结构严密清晰。地区分公司下属就是客户(办事处),在多地设置工作站。将每个区域按照终端数量划分为若干片区,就是定格。6个日线构成1个定格,青岛业务人员需要每周6个工作日走访6个定格,不能重复。

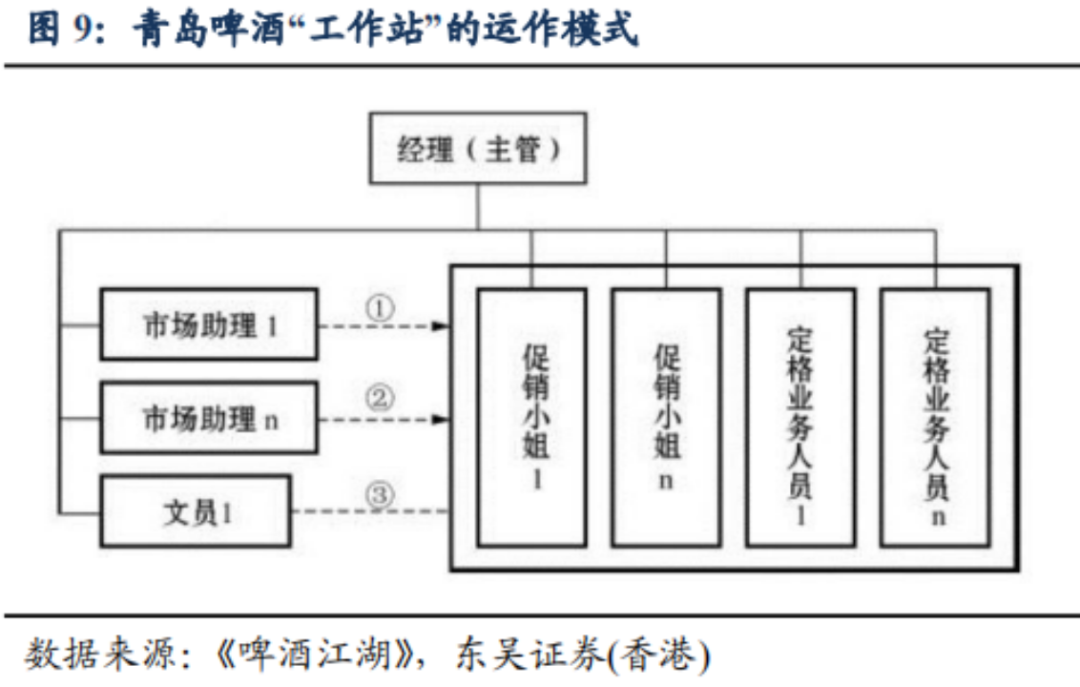

工作站组织完备,由主管带领大家完成地区业务,青岛啤酒也认为管理人员亲自督战可以鼓舞士气

工作站组织完备,由主管带领大家完成地区业务,青岛啤酒也认为管理人员亲自督战可以鼓舞士气

青岛的整个管理体系非常严谨,会对员工进行目标管理,消灭死角。

在2003年至2013年期间,青岛销量虽然少了,但盈利指标仍然在上升,证明青岛的整体运营情况处于良性发展。即便收入没有大幅增加,企业仍然盈利。

正所谓进攻是最好的防守。

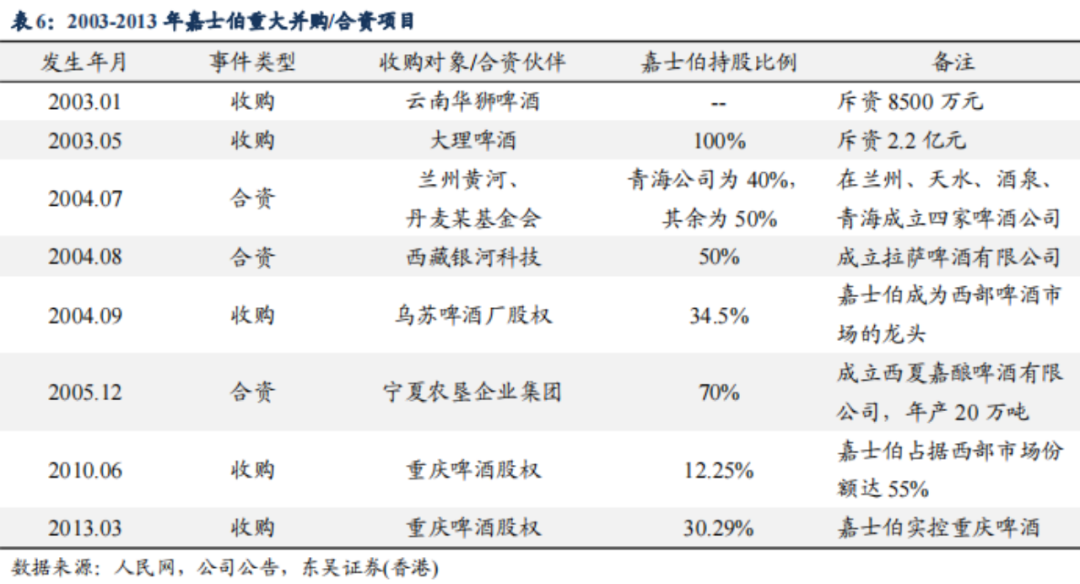

各家品牌正打得火热。外资品牌嘉士伯在广东市场遇挫后,转而进军西部。

他们先是收购了乌苏啤酒,在2013年底还注资控股了重庆啤酒。

弯道超车,一举拿下江苏、安徽、浙江、兰州、大理等地区。

嘉士伯当年“攻城略地”的手段就是大手笔收购

嘉士伯当年“攻城略地”的手段就是大手笔收购

最后是百威英博,堪称“夜场之王”。

在这个时间段内,百威啤酒最先强占国内超高端啤酒赛道,产能和盈利水平一直在增长,是夜场啤酒标志性品牌。

时间线拉到2014年-2021年,啤酒市场格局基本稳定了。

华润作为行业头部,主做中低端的雪花啤酒,仍在中高端产业链发力。

2019年,华润并购了喜力的中国业务。

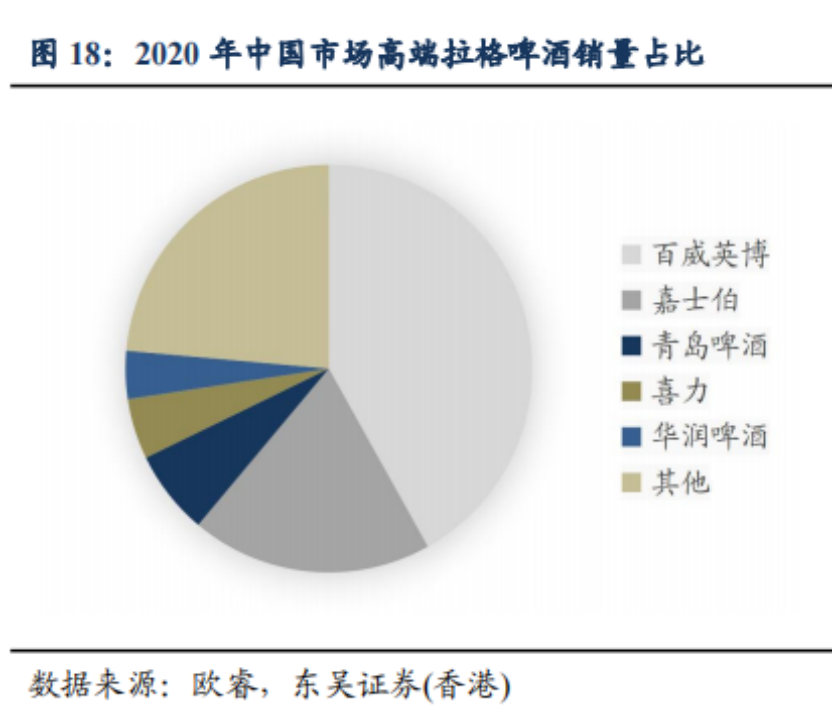

喜力在全球的高端啤酒销量仅次于百威。

喜力啤酒在高端市场排名第二,华润占比最少,收购可以借此占据高端市场。

喜力啤酒在高端市场排名第二,华润占比最少,收购可以借此占据高端市场。

华润本身的体质,在高端啤酒市场很难有建树,此番收购是华润布局高端市场重要一步落子。

青岛推出了IPA精酿啤酒和经典1903等品牌,还推出了超高端的千元啤酒,例如2022年初的“一世传奇”。

无谓于这款啤酒销量情况,它的意义在于,打破了啤酒低价的消费认知。

外资品牌方面,百威英博在高端市场上一直占据很大优势。

2014年,华润推出的雪花脸谱、马尔斯绿、黑狮白啤等,还有喜力的亡命之徒、苏尔等,进一步丰富产品线。

进一步加深消费者对华润的高端品牌印象。

在需求下降和消费升级环境下,青岛啤酒推出的高端产品,带动利润上升。

重庆啤酒和嘉士伯合资后,随即向西南边陲向全国进军。

嘉士伯有足够的高端沉淀,为此番高端化市场竞争打下坚实的基础。

而百威亚太还是延续之前的高端产品市场。

他们旗下有科罗娜、时代和百威三大品牌,加上本地啤酒品牌哈尔滨,产品矩阵已经很完备了。

国内啤酒正式打响高端市场攻坚战。

各方队伍都持有王牌,什么样的选手才能跑出来呢?

02大麦上涨成了风口历史上,国内啤酒玩家们曾有过3次集体提价行为。

第一次提价发生在2007年末到2008年初。

那时候,各地啤酒厂商呈现鲜明的区域性,各家在各地区打起价格战,竞争激烈,导致啤酒净利率长期处于低位。

与此同时,外生成本的冲击,惊醒了啤酒厂们。

新腕在《中国啤酒江湖:团结向“上”》文中解释过,啤酒的原材料无外乎是水、麦芽、酵母和啤酒花,麦芽决定了一杯啤酒的口感。

需要依据水质使用适合的麦芽。

国内啤酒使用的大麦原材料都是进口而来,国际大麦价格对啤酒业有直接影响。

据了解,在2007年,澳大利亚由于旱灾原因,量产直线下降,供小于求,价格自然上涨。

当年澳大利亚大麦进口价由2007年初的200多美元,到11月就增加到450美元。

不到一年时间,价格翻倍增长。

国内啤酒厂商瞬间压力增加,纷纷涨价。

各家啤酒厂商能在同一时间涨价了,由此感受到大家当年的经营压力

各家啤酒厂商能在同一时间涨价了,由此感受到大家当年的经营压力

突如其来的涨价,很多中小厂商猝不及防。

中小企业抗风险能力较弱,资金基础薄,产品结构单一,但龙头企业财务能力更强,抗御风险能力强。

因此,这场涨价事件,让很多中小企业离开了战场,整个行业集中化明显提升了。

另一方面,龙头企业们借这场契机涨价后,待大麦价格回落,大家则可以享受高利润红利。

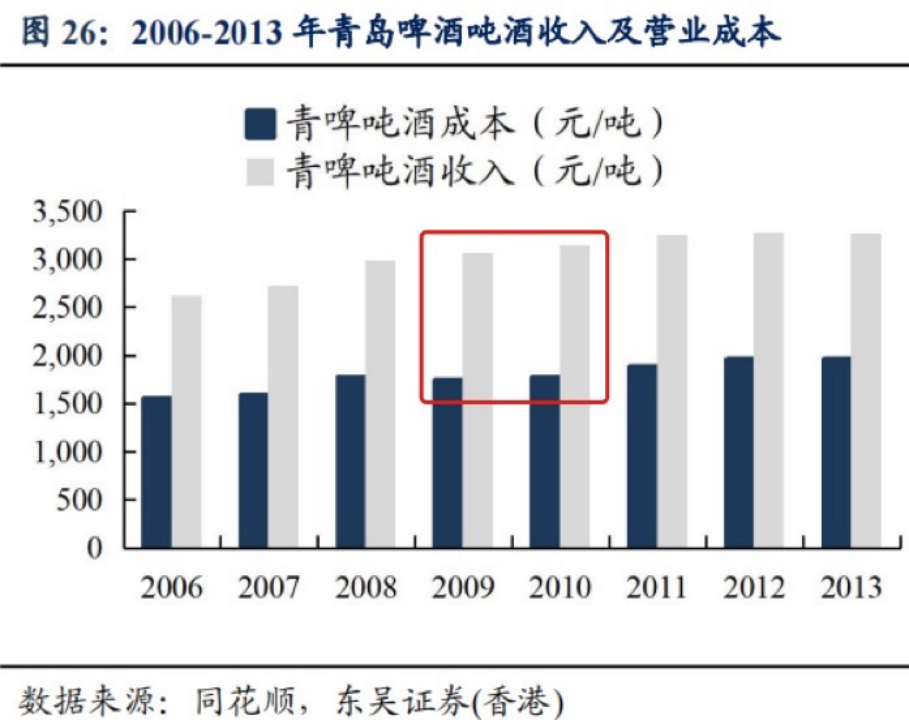

以青岛啤酒为例,在2008年之后的两年内,每吨啤酒成本稳定后,收入也在提升。

以青岛啤酒为例,在2008年之后的两年内,每吨啤酒成本稳定后,收入也在提升。

燕京啤酒在2008年成本上涨后,而后两年成本回落,收入增处于上升状态

燕京啤酒在2008年成本上涨后,而后两年成本回落,收入增处于上升状态

一场大麦上涨,或许是行业一次成长的机会。

在2011年,啤酒业又一次遇到大麦上涨事件。

当时美元遭遇贬值,加上水灾影响,世界很多麦区的价格都在上涨,航运价格也升上了,引发大麦进口价上升。

据统计,2010年12月初,大麦价格同比上涨10%,包装物价格上涨5%-6%。

和两年前一样,遇到大麦价格上涨,啤酒厂商们再次不约而同的涨价了。

和两年前相同的是,大麦单价提升和人力成本增加,是涨价主要驱动力。

不同的是,两年前大麦成本翻倍,此次涨价在10%期间,涨幅较低,带给品牌们的压力并没有那么大。

因此,大家这次上涨,一方面是为了覆盖成本增幅,另一方面是为了增加自己的利润空间。

和上次提价图标对比,会发现大家这次涨价幅度相对会高些,例如燕京上次涨价6.25%-7%,这次涨价了10%。

和上次提价图标对比,会发现大家这次涨价幅度相对会高些,例如燕京上次涨价6.25%-7%,这次涨价了10%。

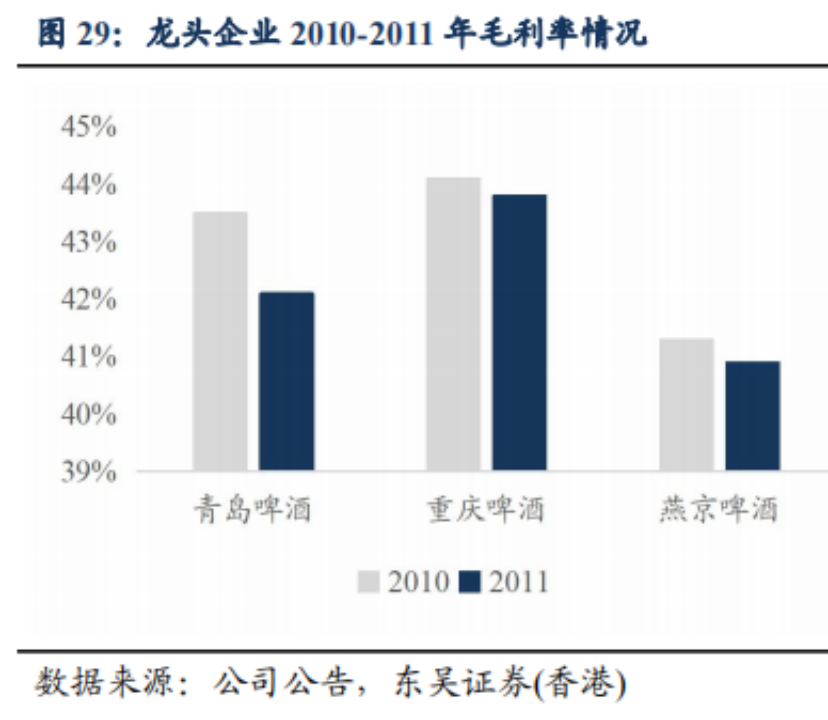

虽然各家品牌方借成本拉升的契机提价了,但由于行业竞争太过于激烈,大家的利润率并没有迎来预期中的增长。

在2011年的涨价年,头部品牌的毛利率反而降低了。

在2011年的涨价年,头部品牌的毛利率反而降低了。

尤其是青岛啤酒,在2008年时,采取了区别性产品涨价举措,但在2011年,所有产品整体提价10%。

虽然涨幅并不是最高的,但啤酒本身有一定区域习惯和对应人群。

例如低线城市对于自己喝惯了的啤酒,突然涨价了,一时间不能接受。

此时别的品牌价格合适,自然就换了。

这种消费现象,或许是青岛啤酒2011年毛利增长失利的一项原因。

如果说前两次涨价,啤酒厂商有一定被动情绪在,那么在2018年的涨价潮,更多还是大家心态的成长了。

行业内卷、产能过剩,2018年的啤酒厂商们,并不赚钱。

为了迎战,啤酒厂商们在各地建厂,争食地域市场,打起价格战。

盈利水平意料之中的下降了。

2013年起,各家品牌迅速终止产能扩张,保守发展。

2013年之后,国内啤酒产量逐年减少,各家由产量竞争,转向质量的较量。

2013年之后,国内啤酒产量逐年减少,各家由产量竞争,转向质量的较量。

2018年的涨价行为,意味着啤酒厂商们的行业重点由价格转向产品矩阵优化。

销量已经不能促进毛利上涨,只有中高端产品才能提高收入,才能成为新增长曲线。

2018年,各家品牌涨价幅度并不算很高,证明当时啤酒价格已经到天花板了

2018年,各家品牌涨价幅度并不算很高,证明当时啤酒价格已经到天花板了

啤酒行业此番涨价,和2018年的涨价逻辑,呈现出极大相似之处。

一方面,同样受成本压力影响,玻璃瓶、瓦楞纸、铝罐等成本上升,龙头企业借此涨价。

虽然当时价格上升了,龙头企业可以借此缓解眼前的压力。

但是,受制于啤酒本身需求既定,不会太大变化,产品本身售价就主打低廉。

因此,即便成本又降下来了,各家品牌方仍默契的维持涨价势态。

总结啤酒行业变化的规律,会发现每次成本的上涨,于啤酒业而言是个好事情。

这意味着大家又迎来一次涨价的机会。

各家啤酒品牌默契的涨价,促成啤酒高端化趋势。

这是消费升级的产物,也是时代变化中的一个机遇。

啤酒厂商们抓住了。

03产品结构继续优化产品结构优化升级,是啤酒业成长的重要方向。

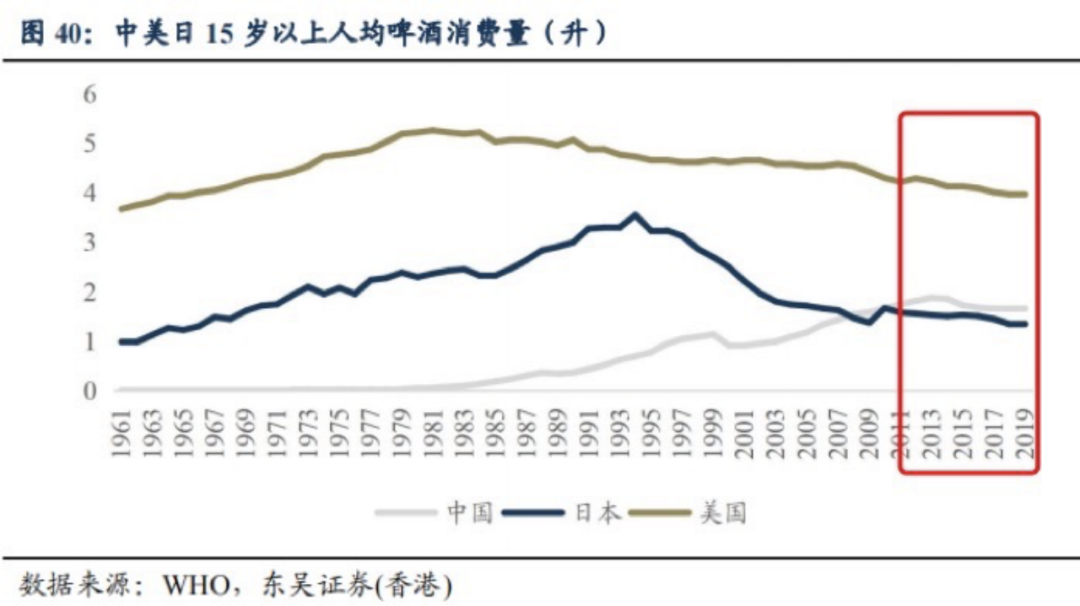

国内啤酒产业的成长,和美国日本呈现出很是相似的成长轨迹。

上世纪70年代到80年代时,美国经济复苏了。

年轻人们崇尚个性和差异化,需要通过消费来展现不同。

引致出的结果是,大众啤酒销量回落。

日本也是类似的情况。

当地每升啤酒税收负担超过45%,啤酒厂商很难用低价手段刺激消费。

销量难提升的同时,日本啤酒厂商降低了麦芽比率,以规避啤酒税率。

更具性价比的新酒种,降低了税率,还带来了新增长。

直接干扰到传统啤酒的销售,市场被蚕食后,在1996年,传统啤酒销量走到顶峰。

中国啤酒市场刻画出相似的波动。

2013年时,中国啤酒人均销量达到峰值,而后不住的下降。

在2013年,中国啤酒消费量达到峰值后,在后来7年内处于增量洼地

在2013年,中国啤酒消费量达到峰值后,在后来7年内处于增量洼地

借鉴美日经验,当人均消费量触底时,会抬高行业门槛,后来者也很难进入。

也会产生新的消费品机遇。

高品质啤酒是国内啤酒产品结构升级的关键一笔。

以美国为例,啤酒工厂高速发展的20世纪,高端啤酒百威曾在美国市场的市占率超50%。

到了21世纪,英博集团和百威母公司合并后,百威英博就此出现了。

这家公司常年在美国啤酒市场占据头部位置,市占率超40%。

作为世界上啤酒消费量最大的市场,中国在中高端市场存在很大机遇,这也是国内啤酒市场的机会。

高端化抬高售价,有机会增加收入。

要想切实增加毛利水平,降本增效同样是重要一步落子。

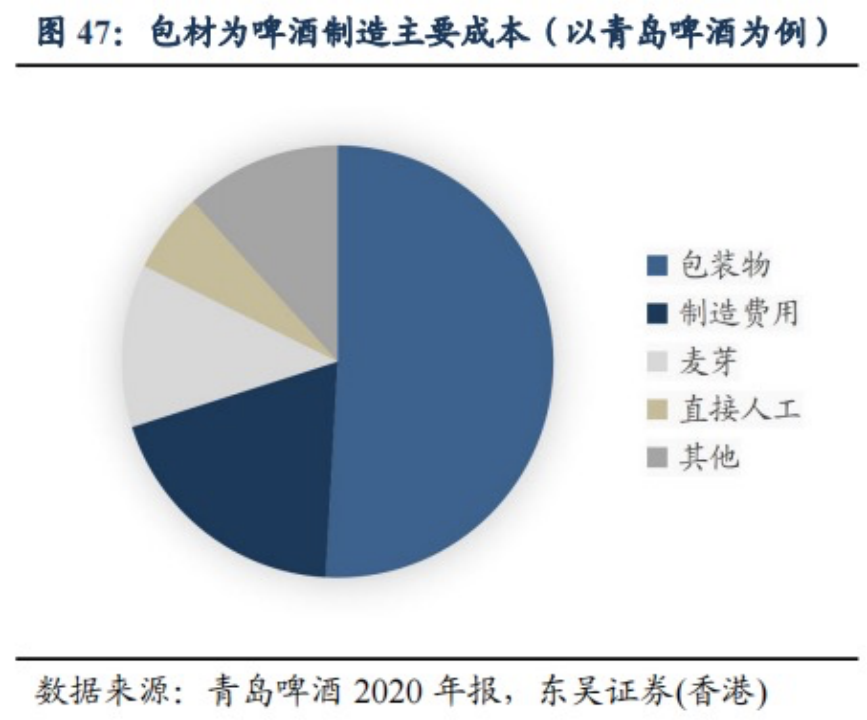

啤酒生产成本主要是包装材料和上述的原材料,包装成本包括玻璃、铝罐、纸箱。

据青岛2020年年报数据显示,他们的包装物在总成本中占比达到50%。

麦芽价格波动曾刺激品牌们涨价,真正让啤酒厂商品承压的,其实是包装物

麦芽价格波动曾刺激品牌们涨价,真正让啤酒厂商品承压的,其实是包装物

国内啤酒包材以玻璃瓶为主,但玻璃瓶价格比较高,铝罐偏低。

据Euromonitor 数据统计,2019年的啤酒市场罐化率只有25.7%,日本和美国却可以达到88.6%和68.9%。

提高罐化率,是国内啤酒厂商压缩成本的一项功课。

其次是,产品结构高端化调整。

在存量市场中,去产能降本增效是一项重要举措。

头部啤酒厂商也的确在加速关闭厂房,缩减产能,增加产能利用率,加速生产高端产品,强占制高点。

例如百威的科罗娜、青岛的逸品纯生、华润的黑狮白啤等。

各家头部同时布局各个阶层的产品线,争取全民覆盖,以高端产品弥补低端市场失去的增长

各家头部同时布局各个阶层的产品线,争取全民覆盖,以高端产品弥补低端市场失去的增长

还有精酿啤酒。

新腕曾写过一篇名为《消费者会为精酿啤酒买单吗?》的文章。

精酿啤酒是啤酒业高端化的重要产物,代表消费者对高端啤酒的尝试度、接受度趋于良性。

不过,精酿啤酒是个小众市场,产品偏向于个性化。

这种个性化的矛盾在于,老酒民觉得缺少点滋味,新酒民购买频率不易保证,对品牌忠诚度也不高。

年轻人或许只是想尝试下。

精酿啤酒市场还有一定的教育空间,需要精酿啤酒文化沉淀。

这会是啤酒厂商们的机会。

暂且不谈谁更有机会押准精酿啤酒市场。

时代抛弃你的时候,招呼都不打一声。啤酒厂商们在努力抓住新机会,这会是整个啤酒业的一次时代转机。