撰文丨编辑部

审校丨lidaxia

排版丨雨夜的曼切斯特儿童零食可谓是近几年的热门赛道之一。

在品牌端,良品铺子推出良品小食仙,三只松鼠推出小鹿蓝蓝,百草味推出童安安小朋友……各大传统零食品牌竞相推出针对儿童食品的副品牌,吸人眼球。

在资本市场,哆猫猫、米小芽、秋田满满等月销过亿的明星品牌都获得大大小小的投融资;在消费市场,仅奶酪棒一个品类,几年时间就变成了传统乳企与新消费品牌竞逐的崭新赛道……

多数宝妈会在备孕时就开始学习儿童食品知识,但要真正掌握儿童食品这门学问却非常困难。首当其冲的问题是,儿童在不同年龄段,会有身心发育的不同需求,也会带来不同的零食品类偏好,但国家层面实则缺乏对儿童食品的监管标准,多数宝妈都是通过自行辨认产品包装袋上的生产日期、配料表,结合自行查找的攻略,做出决策。

另外,儿童零食还是一个典型的用购分离市场。市场的爆款口味,成年人认为好吃的口味,不一定适合自家宝宝的口味;成人认为有营养、健康的食物,如果没有好看的颜色或形状,也很难吸引到宝宝,这背后需要付出的代价往往是为更稀缺的原材料和食品工艺买单。

那么,如何理解现在的儿童零食市场?如今的父母和宝宝更喜欢吃什么样的零食?现有的儿童零食产品是否能真正承载儿童身心健康成长的需求?

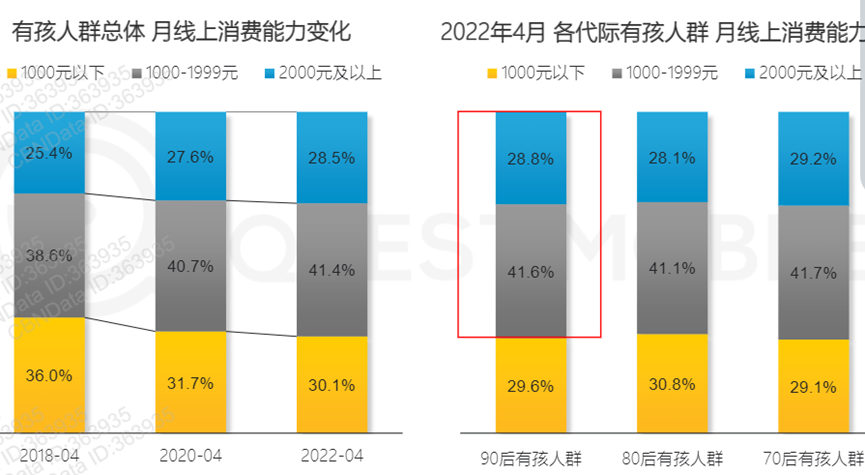

一、消费主体:更多的90后父母,更愿意为孩子零食花钱据QuestMobile调研,我们可为90后父母总结出如下特征。

在消费画像上,过去五年,90后组建家庭、生育小孩的意愿很高,他们正处于财富积累的关键时期,愿意给孩子更大的成长空间,更关心自身及小朋友的吃喝问题。

首先,过去五年(2018-2022)90后有孩人群的比例由19.1%提升至27.8%,相当于每年都有1.7%的90后组建家庭、生育小孩;

其次,相对80/70后有孩人群看,有更多的90后父母分布在一线、新一线、二线城市,可以认为,年轻爸妈更有在高线城市打拼、积累财富、向上流动的勇气和动力;

再次,90后父母成长于互联网普及的年代,普遍有过大学经历,眼界更为开阔的他们愿意给予孩子更大的选择权,也比80后更具中高消费的倾向。但舍得花,也更会花,90后父母关注价格的人群占比达到了85.3%,高于80后(77.1%)、70后(61.2%)。

在消费特征上,90后父母更容易对国产品牌、新消费品牌、尤其是食饮类品牌产生兴趣,更愿意通过品牌私域(尤其是微信小程序、B站、小红书等)、具有宝爸宝妈身份的kol、直播等途径获取决策信息,舍得花的同时更会花;

在品牌偏好方面,在休闲零食领域,90后父母有好感的新消费品牌包括比比赞(曾推出日式小圆饼)、李子柒(曾推出螺蛳粉)、妙可蓝多(曾推出奶酪棒)等,他们比往届父母更关注休闲零食、方便速食、乳品饮料这三大消费品类;

在渠道偏好方面,以90后父母更愿意通过品牌私域了解消费趋势为例。在过去两年,小天才、安踏儿童、Balabala巴拉巴拉、年糕妈妈、Babycare等品牌构建的微信小程序私域,用户规模都有明显上升;

在零食决策方面,据库润,95后宝妈观念更开放,不排斥让孩子更早接触零食,1岁以内就可以接触零食的孩子开始超过半数,1岁半以后才接触的孩子比例下降到14.4%。但不排斥不等于大手花钱,在单月零食花费在200元以上,95后宝妈比85后爸妈的比例更低。

二、使用主体:由儿童的适口性、年龄阶段、食用场景分化需求1. 在儿童不同年龄阶段,不同零食品类会有不同的适口性和功能需求。打开电商平台搜索框,备选的检索词条就包括“儿童零食1-2岁”、“儿童零食3-6岁”,“儿童零食6-10岁”等。

例如,1-2岁是孩子处于母乳、辅食、婴儿小零食都有需求的阶段,婴儿阶段的零食不可以喧宾夺主(正餐),而且相对成人摄入量更要控糖控钠,具有一定的哄娃功能,锻炼孩子手眼协调能力;3-6岁正处于孩子的学龄前阶段,这个时候父母应该想办法控制孩子的零食,是帮助孩子养成以正餐为主的饮食习惯打牢期。

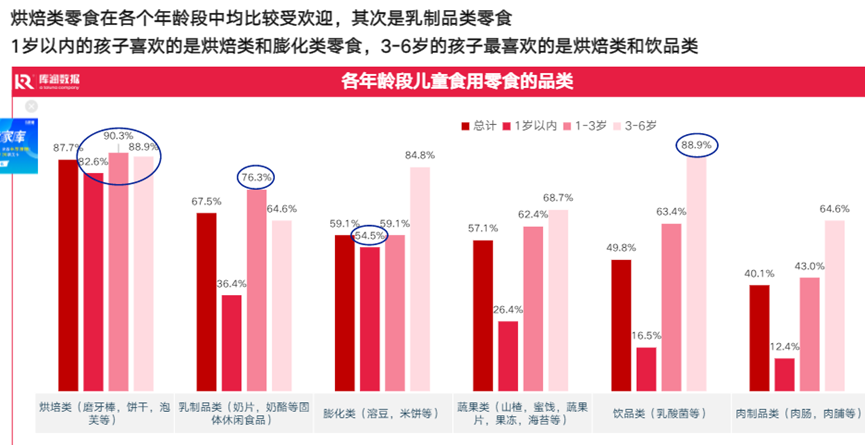

据库润,不同年龄儿童表现出的零食品类偏好是:

1岁以内儿童,82.6%会食用烘焙类(如磨牙棒、饼干、泡芙)和膨化类(如溶豆、米饼等);

1-3岁儿童,90.3%会食用的零食品类是烘焙类,76.3%会食用乳制品类(如奶片、奶酪等),63.4%会食用饮品类(如乳酸菌类);

3-6岁儿童,分别有88.9%、88.9%的会食用饮品类和烘焙类,其次是膨化类。

家长对上述品类有共同的要求:不止要健康,而且要尽可能地提供营养。

据库润去年调研,购买零食时,宝妈最关注的因素分别是产品安全(53.2%)、产品适合宝宝口味(46.9%)、产品符合宝宝的营养需求(39.7%),关注生产日期、配料表(质量、营养、成分)是决策的标配动作。

在营养成分关注方面,促进免疫力、促进儿童身心发育的营养物质最被宝妈们推崇。

首先,最受关注的是钙/铁/维生素D等微量元素,因为这可以促进儿童的骨骼发育,预防贫血;其次是DHA(促进脑神经发育、提升免疫力)、叶黄素(抗氧化、保护视力)、乳铁蛋白/水解蛋白/益生菌(提升免疫力、帮助吸收)。

2. 不同消费场景下,不同的零食品类、零食包装规格、零食附加值表现强势。据《2022年O2O休闲零食品类白皮书》,儿童零食在儿童节、开学季等特定节点会有集中性的需求爆发,不同节点适合爆发的品类不同。

在儿童节,怎么好吃(高盐高糖)怎么来,更受欢迎的零食品类包括膨化食品>饼干>巧克力>果冻>肉干,在开学季,零食的饱腹、代餐需求更强,偏好梯队就变成了饼干>膨化食品>巧克力>西式糕点>果冻。

除白皮书指出的场景外,儿童过生日(仪式性时刻),对儿童实物奖励(仪式性时刻),班级组织春秋游/逛展等活动(户外),家长带孩子露营/出远门旅游(户外)、带小朋友走亲访友(送礼)也都是常见的儿童零食消费场景,分化出差异化的零食需求。

例如,儿童过生日需要零食+玩具,零食品类要丰富、具有趣味性;户外场景,零食更需要调小产品规格,便于书包携带;送礼(或与小朋友分享)场景,又需要大包装,满足同龄小朋友的社交需求。

三、目前的儿童零食市场存在哪些问题和机遇?目前国家对儿童食品仍没有统一标准,许多打着儿童食品标签的产品,部分是依据儿童成长的营养需求研发的,也有一些是不惜手段的宣传噱头——这也是宝妈们挑选零食时着重从生产日期、配料表下手的主要原因。

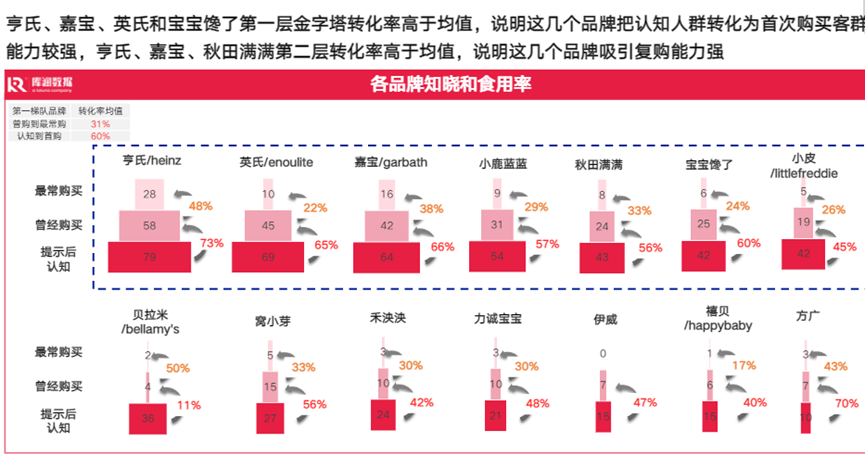

多数品牌需要拿起包装袋亲自鉴定,只有个别品牌建立了认知即下单、下单即复购的消费者信赖。

据库润,在消费者对儿童零食品牌的认知梯队中,亨氏以18.6%的第一提及率一骑绝尘,紧接着是英氏(11.1%)、秋田满满(10.2%)、嘉宝(9.1%)、小鹿蓝蓝(7.3%)、小皮(4.3%)、宝宝馋了(3.9%)。其中,亨氏、嘉宝、英氏、宝宝馋了由认知人群转化为首购人群能力更强,而亨氏、嘉宝、秋田满满的复购率更高。

其中,亨氏是一个主打多品类零辅食、物美价廉的老品牌,果泥、肉泥、饼干、亚麻籽油都是其明星儿童零食产品;嘉宝是美国品牌,零辅食兼有,但主打米粉;英氏是国产品牌,性价比高,明星产品包括英氏溶豆、泡芙、米饼;秋田满满提出了正餐+加餐概念;小鹿蓝蓝是三只松鼠旗下品牌,鲟鱼肠、山楂棒是其明星产品。

在渠道选择上,由于宝妈高度关注食品安全,线上渠道容易存在照骗、假货、不一定适合宝宝口味等问题,消费信任亟待重塑。

据库润,消费者对线上购买零食的缺点描述中,产品质量不可控/图片实物有差距,没法试吃、容易买到假货最高频,而线下某种程度上填补了这种劣势:可以看到实物,可以现场看清成分表,有专门人员介绍,通过仔细辨认,不太会买到假货。

综上,由于对儿童零食的产品、品牌、营销、渠道或多或少存在忧虑,也有更多的年轻父母开始在家里给孩子自制零食。

居家自制零食,首先是可以增进与孩子互动的机会和情感交流;居家自制零食,还可以满足孩子更多元、更健康营养的零食诉求。

例如,产品形态更多样,容易用卡通形象满足孩子童心童趣;食材更灵活,口味更丰富,更针对自家孩子的口味偏好,换花样做;在家自制,避免了添加剂的使用,可以自主添加功能性食材,保证食物新鲜、健康、营养。

儿童零食能否针对此趋势推出原材料相关的产品线,也是掘金机遇。

以上就是当更多90后成为父母,他们会如何购买儿童零食?朝花夕拾精彩片段的全部内容了,希望大家喜欢。